La vârf, acolo unde sunt rulajele de miliarde de lei, sectoare precum comerţul, industria auto, industria grea sau industria alimentară sunt teritorii rezervate exclusiv de companii cu capital străin. În construcţii sau transporturi încă domină capitalul românesc, de stat şi privat, însă acolo unde statul face jocurile, businessul se bazează pe două modele diametral opuse: profituri record, printre cele mai mari din economie, în sectorul energetic, versus campioni ai pierderilor, în special în transporturi.

Capitalizare, know-how, dezvoltarea afacerilor conexe şi aportul clar la bunăstarea regiunilor în care se dezvoltă sunt doar câteva dintre atributele investiţiilor, fie ele străine sau româneşti. Pe parcursul a 28 de ani de capitalism, cu ochiul liber se vede cum au înflorit companii româneşti sau străine şi care sunt domeniile în care capitalul străin sau autohton face legea. Potrivit studiului

„Capitalul privat românesc”, realizat de ZF împreună cu PIAROM, Patronatul Investitorilor Autohtoni din România, firmele străine deţin peste 80% din fabricarea produselor de tutun, prelucrarea ţiţeiului, fabricarea de autovehicule şi echipamente electrice, telecomunicaţii, industria metalurgică, fabricarea băuturilor şi fabricarea de maşini şi echipamente.

Capitalul străin din sectorul auto contribuie decisiv şi la exporturile României, în condiţiile în care o treime din cei mai mari 100 de exportatori locali sunt fabrici din industria auto.

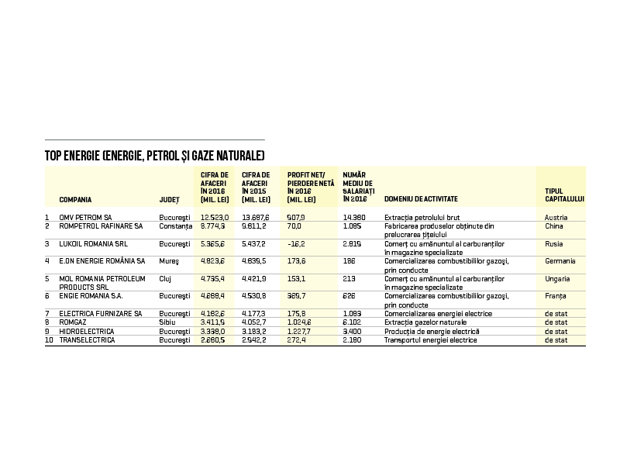

Consiliul Investitorilor Străini (FIC) a realizat în 2017 împreună cu Academia de Studii Economice un studiu privind impactul şi rolul jucat de investiţiile străine directe (ISD) în economia României. Acest studiu relevă faptul că ISD-urile în sectorul energiei electrice, gazelor naturale şi apei au crescut de zece ori în intervalul 2004-2015 ca pondere în total ISD, de la 1% la 10% din total investiţii, „ceea ce arată că decizia investiţională a fost făcută pe termen lung”, declară Eric Stab, preşedintele Consiliului Investitorilor Străini (FIC) şi CEO al Engie România.

La nivel regional, în 2015, România avea a două cea mai mică valoare a stocului de investiţii străine directe (ISD), după Bulgaria şi anume 62,2 mld. euro. Mai mult, dacă ne uităm la soldul de ISD pe locuitor, vedem că România este pe ultimul loc, cu o valoare de 3.130 de euro pe locuitor, în timp ce Cehia (9.703 euro/per capita) şi Ungaria (8.386 euro/per capita) au valori semnificativ mai mari şi chiar şi Bulgaria (5.270 euro/per capita) depăşeşte România la acest indicator. Rezultatul acesta vine pe fondul faptului că după criza economică din 2009-2015, fluxurile de ISD au scăzut semnificativ în România, la o dinamică de 2,6 miliarde de euro, în medie, pe an.

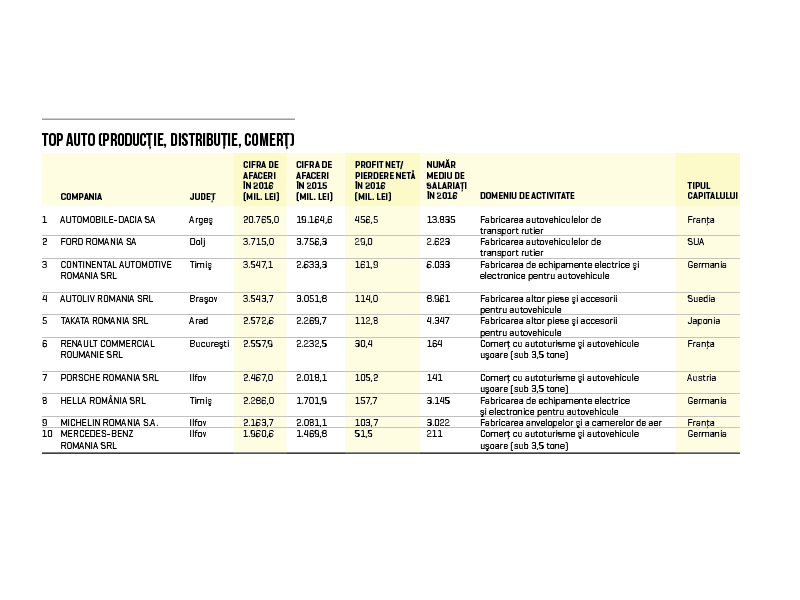

INDUSTRIA AUTO

Industria auto a fost în ultimul deceniu adevăratul motor al economiei locale, cu investiţii de sute de milioane de euro şi zeci de mii de locuri de muncă. Zona de producţie a marilor grupuri străine din sectorul componentelor auto a fost completată în ultimii ani de centrele de cercetare şi dezvoltare unde mii de ingineri români creează componente pentru industria auto a viitorului.

„Continental va continua dezvoltarea în România a proiectelor care pun viitorul în mişcare. Electro-mobility, connectivity şi automated driving sunt megatrenduri la care contribuie echipa din România. Şi anul acesta, ca şi în ultimii ani, va continua lupta pentru talente în industria automotive şi IT&C, la nivelul întregii ţări. Să găsim oameni bine pregătiţi şi care să facă faţă exigenţelor din domeniul automotive reprezintă o adevărată provocare pentru companii. Implicarea în dezvolarea şcolii profesionale şi în dezvoltarea programelor universitare sunt soluţii în această direcţie pentru Continental”, spune Christian von Albrichsfeld, directorul general al grupului de firme Continental, investitorul german care a devenit prin centrele de producţie şi prin cele de cercetare-dezvoltare cel mai mare angajator industrial din România, cu aproape 20.000 de oameni.

Capitalul german domină industria componentelor auto, prin investiţiile Continental, Schaeffler, Hella sau Daimler. Constructorul german, care a investit peste 300 de milioane de euro într-o fabrică ridicată de la zero în Sebeş, judeţul Alba, va intra cu siguranţă în top 20 cele mai mari companii din România, acolo unde s-au instalat deja constructorii Dacia şi Ford.

Producţia auto domină de altfel întreaga industrie prelucrătoare din România, de la producţia de maşini (Dacia şi Ford) la componente electrice şi electronice (Continental, Hella) şi până la fabricarea de anvelope (Continental, Michelin şi Pirelli). Capitalul străin din sectorul auto contribuie decisiv şi la exporturile României, în condiţiile în care o treime din cei mai mari 100 de exportatori locali sunt fabrici din industria auto.

„În perioada 2016-2017, fluxul de ISD-uri a început să crească, însă România trebuie să fie conştientă că avantajele competitive care i-au marcat primii ani de deschidere faţă de economia de piaţă se pot eroda rapid în absenţa unor investiţii semnificative în educaţie şi infrastructură pentru a menţine acelaşi ritm de dezvoltare economică”, afirmă Eric Stab.

România a atras foarte multe investiţii străine în domeniul energetic. Conform unui studiu realizat de FIC, doar până în anul 2015 fuseseră investite de către companiile străine peste 22 de miliarde de euro în acest sector, declară Eric Stab. „Cred că există câteva motive care explică această dinamică. În primul rând, România reprezintă o piaţă de aproximativ 20 milioane de consumatori, o economie dinamică, o poziţie geografică care-i conferă numeroase avantaje şi, nu în ultimul rând, cu resurse naturale şi umane care constituie un atu important pentru orice investitor”, punctează Eric Stab.

În al doilea rând, energia este un domeniu care, prin natura sa, necesită investiţii semnificative, care nu ar fi putut fi susţinute numai de la bugetul de stat şi de companii publice. Dacă ne raportăm la perioada 2004-2008, când economia României a atras cele mai multe investiţii – de ordinul a 7 miliarde de euro pe an -, sectorul energetic nu a făcut notă discordantă faţă de această dinamică, câteva companii importante din energie fiind privatizate în acea perioadă. La vremea respectivă, spune Eric Stab, infuzia de capital străin şi de know-how a reprezentat singura soluţie pentru a prelua companii neperformante de stat şi a le transforma în actori economici performanţi, moderni, cu un comportament economic adaptat pieţei libere.

„Această nevoie de investiţii este menţinută şi în continuare şi este unanim cifrată la aproximativ 3-4 miliarde de euro pe an în următorii 20 de ani. E normal, prin urmare, ca un sector care are nevoie atât de mare de capital şi tehnologie să atragă investiţii străine”, adaugă Eric Stab.

Cât priveşte rolul investiţiilor străine pe plan local, preşedintele FIC subliniază că acestea au jucat şi joacă un rol extrem de important în dezvoltarea ţării. „În primul rând, România după 1989 a fost o ţară decapitalizată. Investiţiile străine au jucat un rol crucial în recapitalizarea economiei şi în modernizarea ei.” Companiile străine nu au adus doar capital, ci şi tehnologie şi know-how şi un nou mod de management şi de înţelegere a valorii într-o economie de piaţă. Investiţiile străine au catalizat economia României într-un moment în care capitalul local nu avea dimensiunea necesară să o facă. Ele vor continua să joace un rol la fel de important şi în viitor, afirmă Eric Stab, care conduce din 2008 operaţiunile locale ale Engie, care are 3.700 de angajaţi. El povesteşte că România a reprezentat pentru Engie o piaţă importantă încă din 1995, când prin subsidiara de atunci a grupului, Gaz de France, au devenit acţionari la producătorul de tuburi din polietilenă, Politub. Prezenţa pe plan local s-a întărit prin achiziţia companiei Distrigaz Sud în 2005.

„De atunci, ne-am consolidat prezenţa în sectorul energetic prin dezvoltare organică şi achiziţii, ajungând astăzi să livrăm gaze naturale unui portofoliu de 1,7 milioane de clienţi, ceea ce ne situează, la nivel de grup, drept a treia ţară ca mărime a portofoliului de clienţi, după Franţa şi Belgia.”

Activitatea de bază, distribuţia şi furnizarea de gaze naturale, a fost completată cu furnizarea de electricitate pentru clienţii casnici şi de business, cu cea de servicii energetice (650.000 de clienţi), dar şi cu producţia de energie din surse regenerabile (100 MW).

La finalul anului trecut, nivelul investiţiilor realizate pe plan local ajunsese la 1,1 miliarde de euro; bugetele au ţintit modernizarea şi extinderea continuă a activelor şi îmbunătăţirea calităţii.

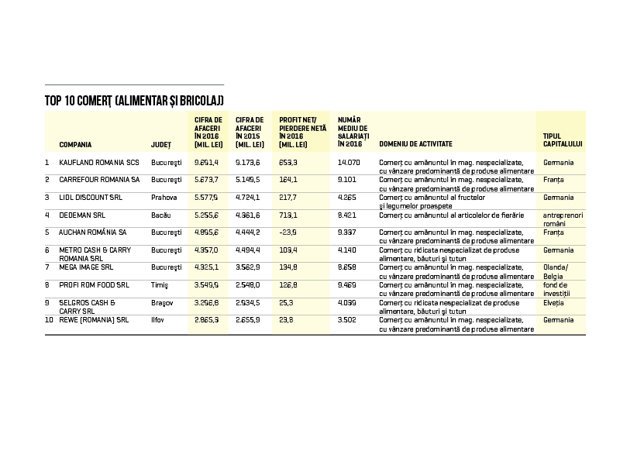

COMERŢ

Comerţul cu dominantă alimentară, deschis de Metro cu un magazin cash & carry în 1996 şi apoi de Carrefour cu hipermarketul din Militari, a depăşit deja 3.000 de magazine în România, deşi formatele de acum aproape 20 de ani au fost înlocuite de spaţiile mici, aşezate din interiorul oraşelor, cât mai aproape de consumator. Tentativele de antreprenoriat din zona retailului alimentar de mari dimensiuni au fost fie sortite eşecului (falimentul lanţului de hipermarketuri PIC din Piteşti), fie destinate unor tranzacţii cu greii din sector (Artima a ajuns la Carrefour, Angst la Mega Image şi lista poate continua cu alte zeci de branduri regionale).

Kaufland, Carrefour, Lidl, Mega Image, Auchan, Metro Cash & Carry şi Profi sunt grupurile cu capital străin care fac regulile în comerţul alimentar şi care au depăşit fiecare în parte un miliard de euro.

Tot comerţul, de data aceasta cel cu materiale de construcţii şi bricolaj, a născut însă cel mai mare business antreprenorial din România. Dedeman Bacău, afacerea fraţilor Adrian şi Dragoş Pavăl, a depăşit 5,2 mld. lei în 2016, a trecut la finalul anului 2017 de 10.000 de angajaţi şi demonstrează forţa celor doi antreprenori pe o piaţă pe care nume precum Obi sau Bricostore nu au rezistat.

Un alt mare investitor pe plan local este OMV Petrom, care a investit în perioada 2005-2017 circa 13,5 miliarde de euro (56 miliarde lei). Doar anul trecut OMV Petrom a raportat investiţii de peste 650 de milioane de euro (circa 3 miliarde de lei). Potrivit reprezentanţilor companiei, strategia OMV Petrom prevede continuarea investiţiilor într-un ritm susţinut, cu un buget de 5 miliarde de euro până în 2021. Pentru anul în curs, compania şi-a propus un buget de investiţii de 3,7 miliarde de lei pentru 2018, în creştere cu 20% faţă de anul trecut. Principalele proiecte pentru acest an sunt: continuarea proiectului Neptun Deep, pentru care decizia finală de investiţie este aşteptată în cea de-a doua jumătate a anului; forarea a peste 100 de sonde noi de petrol şi gaze; continuarea proiectului Policarburanţi prin care se construieşte o nouă unitate în cadrul rafinăriei Petrobrazi care permite conversia GPL-ului în benzină şi motorină.

Apetit pentru branduri

În industria bunurilor de larg consum, multinaţionalele au găsit un teren fertil mai cu seamă din prisma apetitului de consum. În primă fază, în primii ani de capitalism, într-o ţară cu magazine goale, cererea era mai mare decât oferta; apoi, de-a lungul anilor, interesul românilor, care erau obişbuiţi cu produse fără nume – dero, zahăr sau salam –, a fost captat de zarva pe care o făceau brandurile cu rezonanţă internaţională sau cele care reuşeau să le ajungă la suflet. Însă mare parte din afacerile antreprenoriale dezvoltate pe plan local au fost preluate de companii străine, iar între cele mai recente exemple se numără preluarea producătorului de lactate Albalact, liderul domeniului, dezvoltat de antreprenorul Raul Ciurtin, de către grupul francez Lactalis.

Jaak Mikkel, CEO al Coca-Cola HBC România, spune că piaţa locală oferă un foarte bun potenţial de creştere ce poate fi pus în valoare cu ajutorul investiţiilor. „România este o ţară ce se dezvoltă, un potenţial hub regional ce permite exporturile; în plus, consumatorilor locali le plac inovaţiile şi varietatea.” Dovadă şi ritmul de creştere a îmbuteliatorului de băuturi răcoritoare: în 2017, Coca-Cola HBC România a înregistrat volume mai mari cu 6% faţă de anul anterior.

„Creşterea provine pe de-o parte din avansul cu mid single digits (procent de o cifră, de nivel mediu) al categoriei de băuturi carbogazoase, cât şi din creşterea categoriei de băuturi necarbonatate în volum cu high-single digits (procent de o cifră, de nivel înalt)”, afirmă Jaak Mikkel.

Indiferent de sursa lor, investiţiile contribuie la creşterea economică a unei ţări, aduc bunăstare şi ajută la dezvoltarea comunităţilor, punctează estonianul aflat la cârma afacerilor locale ale celui mai mare îmbuteliator de băuturi răcoritoare de pe piaţa locală.

România are un rol extrem de important pentru operaţiunile grupului sistemului Coca-Cola în Romania, susţine Jaak Mikkel.

„Suntem cea mai mare companie din industria băuturilor şi a doua ca mărime din industria bunurilor de larg consum (FMCG). Producem şi îmbuteliem local şi distribuim în România şi în zece alte ţări din regiune băuturile din portofoliul companiei Coca-Cola.”

În plus, Coca-Cola HBC România este cel mai mare exportator din industria băuturilor, cu o cotă de aproape 30% din toate exporturile de băuturi. Portofoliul companiei include Coca-Cola, Fanta, Sprite, Cappy Dorna, Dorna Izvorul Alb, Poiana Negri, Fuzetea, cafeaua ready-to-drink illy issimo, băuturile energizante Burn şi Monster şi, începând cu octombrie 2017, cafeaua Lavazza.

„Deservim peste 70.000 de clienţi şi un public de 20 de milioane de consumatori.”

Prezenţa sistemului Coca-Cola pe piaţa locală generează o valoare adăugată de 448 milioane de euro, echivalentul a 0,3% din PIB, arată cel mai recent studiu realizat de compania Steward Redqueen referitor la impactul îmbuteliatorului pe piaţa locală.

„Peste jumătate din această sumă, generată de prezenţa Coca-Cola, reprezintă contribuţia la bugetul de stat – 241 milioane euro – şi constituie 0,8% din toate taxele încasate de statul român. Totodată, fiecare din cele 1.500 de slujbe în sistemul Coca-Cola generează alte 12 locuri de muncă în economie, de-a lungul lanţului valoric pe care îl creăm”, declară Jaak Mikkel. Compania pe care o conduce operează trei fabrici pe piaţa locală: la Ploieşti, Timişoara şi Poiana Negrii. La cele din Ploieşti şi Timişoara sunt produse şi îmbuteliate băuturile răcoritoare, sucurile de fructe şi ceaiurile reci, iar la Poiana Negrii sunt îmbuteliate apele minerale din portofoliul companiei.

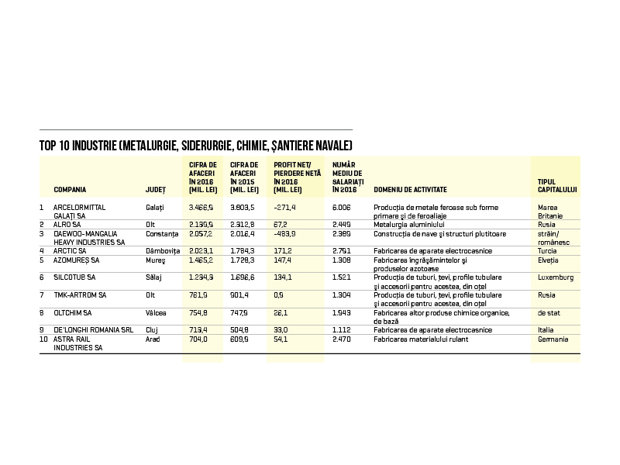

INDUSTRIA GREA

Metalurgia generează încă peste 1% din cifra de afaceri totală a companiilor din România şi între cele din industrie se află o parte dintre cei mai mari jucători din economia locală, precum ArcelorMittal Galaţi, Alro sau TenarisSilcotub. Restructurărille din sector au lăsat însă urme adânci într-o perioadă în care economia românească s-a aflat în zodia reorganizărilor şi reducerilor de costuri.

Metalurgia, o industrie de aproape 4 miliarde de euro anual, mai are doar 27.000 de angajaţi, la jumătate faţă de 2008 după un proces de restructurare care a vizat întregul sector şi în urma căruia combinatul siderurgic din Galaţi, cel mai mare jucător din piaţă, a coborât pentru prima dată la 6.000 de salariaţi.

Fostul Sidex a raportat pierderi în 2016, cu un rezultat negativ de 271 mil. lei, potrivit datelor de la mfinante. În ultimul deceniu, Mittal a adunat la Galaţi pierderi de 4,4 mld. lei, în condiţiile în care producţia combinatului stă de mai mulţi ani la numai 2 milioane de tone de oţel.

Dacă industria grea a traversat perioade dificile în ultimul deceniu, din urmă vine puternic producţia de electrocasnice cu cinci fabrici mari al căror business creşte de la an la an: Arctic, De’Longhi, Philips, Electroargeş, Electrolux merg împreună spre afaceri de 4,5-5 mld. lei. Lor li se adaugă Philips Orăştie, companie al cărei bilanţ pe 2016 nu este însă disponibil pe site-ul Ministerului de Finanţe.

Industria (extractivă, prelucrătoare şi producţia de energie electrică) adună aproape 45% din soldul total al investiţiilor străine directe (ISD) la finalul anului 2016, potrivit raportului anual publicat de BNR.

Coca-Cola este prezentă în România de mai bine de 25 ani, iar de atunci investiţiile au depăşit pragul de 200 de milioane de euro. Cea mai recentă investiţie a fost finalizată anul trecut, odată cu inaugurarea la Timişoara a unei noi linii de îmbuteliere de mare viteză pentru doze, o investiţie de peste 7 milioane de euro. „Această nouă investiţie face ca în fabrica noastră din Timişoara să funcţioneze cea mai rapidă linie de îmbuteliere pentru băuturi din România, capabilă să îmbutelieze până la 90.000 de doze pe oră.” În 2013, în fabrica din Ploieşti a fost încheiată o investiţie de 22 de milioane de euro în linia aseptică de îmbuteliere pentru Cappy Pulpy.

„Fabrica din Ploieşti este pentru Coca-Cola HBC un centru al investiţiilor în inovaţii tehnologice şi cea mai mare fabrică de profil din sud-estul Europei”, mai spune Jaak Mikkel.

Onno Rombouts, managing director al Heineken România, punctează că „industria bunurilor de larg consum este unul dintre domeniile cu cea mai bună dezvoltare în economia românească, aducând o contribuţie importantă în industria alimentară, în sectorul agricol şi în retail”.

Gusturile consumatorilor români, constată Onno Rombouts, evoluează în mod constant şi aceştia devin curioşi să încerce produse noi. Heineken a ajuns să genereze direct şi indirect peste 21.000 locuri de muncă, prin furnizori, în industria ospitalităţii sau în segmentul retail. „În cele patru fabrici din Constanţa, Craiova, Târgu-Mureş şi Miercurea Ciuc producem bere şi cidru, pentru care achiziţionăm peste 70% dintre ingrediente din România, de la producători autohtoni. Investiţiile noastre începute în 1998 în România generează în acest moment peste 252 milioane de euro venituri bugetare din producţia şi vânzarea produselor Heineken”, afirmă Onno Rombouts.

Silicon Valley-ul Europei

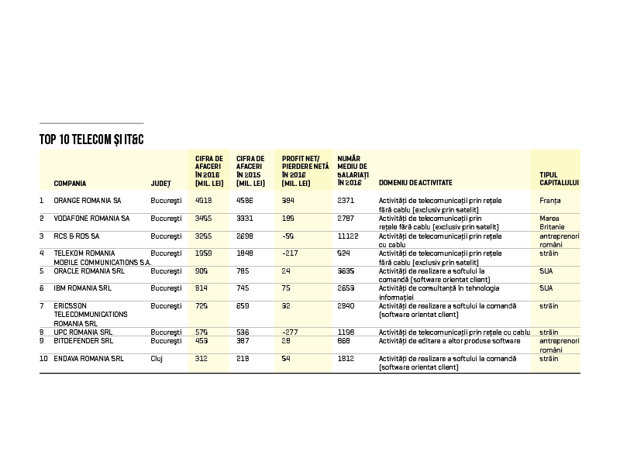

România a devenit, în ultimii ani, unul dintre cele mai importante centre IT & C ale Europei, cu un potenţial de a deveni un Silicon Valley al Europei de SE, afirmă reprezentanţii Orange România. Industria IT & C este unul dintre principalele motoare ale economiei româneşti, iar potrivit Băncii Naţionale a României, până în 2025, se aşteaptă ca sectorul tehnologiei (IT & C) să îşi dubleze ponderea din PIB ajungând la 12%. Uitându-ne concret la domeniul telecom, acesta reprezintă 2% din PIB-ul României, fiind înregistrate de la an la an evoluţii pozitive, datorate în principal consumului de date şi de internet fix de mare viteză. De exemplu, în 2017, comparativ cu anul precedent, piaţa telecom a crescut cu 5% conform estimărilor Orange România, companie care şi-a început activitatea pe plan local în urmă cu 21 de ani.

Importante companii de IT & C din întreaga lume şi-au deschis filiale în România, iar impactul investiţiilor devine, an de an, din ce în ce mai vizibil. Toate aceste investiţii au fost facilitate de un context favorabil: apetenţa românilor către nou, către tehnologie, flexibilitatea şi puterea de adaptare şi de învăţare, nivelul ridicat de pregătire a oamenilor, eficienţa din punctul de vedere al costurilor de implementare şi al forţei de muncă, una dintre cele mai performante infrastructuri de reţea din Europa, viteze de internet în bandă largă de top 10 la nivel mondial. În acest fel au fost atrase investiţiile străine care au ridicat foarte mult valoarea industriei.

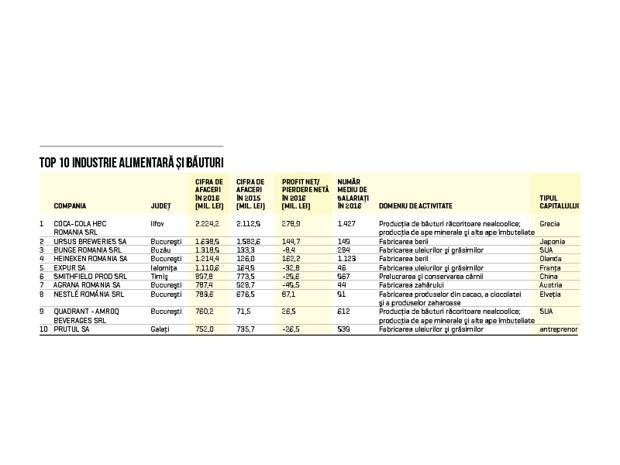

INDUSTRIA ALIMENTARĂ

Coca-Cola HBC România (producţia băuturilor răcoritoare), Ursus Breweries (fabricarea berii) şi Bunge România (fabricarea uleiurilor) sunt cei mai mari trei producători din industria alimentară şi a a băuturilor după cifra de afaceri din 2016.

Producătorul sucurilor Coca-Cola şi Fanta şi al apelor minerale Dorna este liderul incontestabil al producţiei în ultimii cinci ani, o perioadă în care businessul Coca-Cola HBC s-a majorat cu 15%. În ultimul an, avansul a fost de 5%, ajungând la 2,2 mld. lei.

În top zece, producţia de băuturi răcoritoare, fabricarea berii şi a uleiurilor sunt cel mai bine reprezentate industrii, cu câte două companii fiecare, acestea fiind de altfel şi industriile cu cele mai mari businessuri din producţia de alimente.

Economia locală nu are în top zece nicio fabrică de lapte, de ciocolată, de mezeluri sau de pâine, iar primele zece companii au capital integral străin.

Primele afaceri antreprenoriale din industria alimentară sunt Prutul Galaţi, o companie controlată de Marian Andreev, Romaqua – producătorul Borsec (Octavian Creţu şi Nicolae Palfi) – şi Unicarm din Satu-Mare, un business integrat, controlat de Vasile Lucuţ. Unicarm are o parte din business şi în comerţ, însă obiectul principal de activitate al companiei, declarat la Registrul Comerţului, este fabricarea produselor din carne.

Industria alimentară şi a băuturilor – doar companiile cu coduri CAEN 10 şi 11 – a ajuns anul trecut la o cifră de afaceri estimată de ZF la 55 mld. lei; cele mai mari 50 de companii contribuie cu 45% la acest rulaj. Analiza ia în calcul doar companiile din codul CAEN industrie alimentară şi a băuturilor şi firmele care au raportat rezultatele financiare pe 2016 până la începutul lunii septembrie. Nu sunt incluse în top firme active în industria alimentară dar care au alte coduri CAEN.

În primul rând, investiţiile străine ajută dezvoltarea economiei locale şi fac posibilă creşterea productivităţii contribuind la transferul noilor technologii, al know-how-ului şi al altor aptitudini – manageriale, de marketing, susţin reprezentanţii Orange România.

„România reprezintă una dintre cele mai importante pieţe din Europa ale grupului Orange, atât din punctul de vedere al performanţei operaţionale, cât şi al inovaţiilor tehnologice dezvoltate şi implementate local”, conform reprezentanţilor Orange. În România, operatorul are peste 3.000 de angajaţi, dintre care peste 500 de profesionişti lucrează pentru ţările din grupul Orange din întreaga lume, în domeniul inovaţiei şi al proiectelor ce au la bază tehnologia.

Cu investiţii de 3 miliarde de euro în ultimii 20 de ani, Orange este unul dintre principalii investitori din ţară. O parte din această investiţie s-a concentrat atât pe dezvoltarea infrastructurii, cât şi pe crearea şi dezvoltarea locurilor de muncă din întreg lanţul de distribuţie. În prezent, Orange are peste 10 milioane de clienţi, ceea ce înseamnă că operatorul conectează 1 din 2 români. Cifra de afaceri a Orange România a fost anul trecut de 1,07 miliarde de euro; în ultimul trimestru al anului, compania a realizat o cifră de afaceri de 280 milioane de euro, în creştere cu 7,7% faţă de perioada similară a anului trecut.

Investiţii comparabile a realizat şi Vodafone România, care a a intrat pe piaţa locală în 2005, prin achiziţia Mobifon, şi este, potrivit reprezentanţilor companiei, un investitor important în această ţară, unde oferă servicii de telecomunicaţii pentru persoane fizice şi juridice. De asemenea, operează centre mari de servicii – Vodafone Romania Technologies şi Vodafone Shared Services Romania – care oferă suport pentru companii din mai multe ţări în care grupul are operaţiuni.

Contribuţia economică totală a Vodafone în anul fiscal 2015-2016 pentru toate entităţile prezente în România a fost de 209 milioane de lire sterline (237 milioane de euro), sumă alcatuită din contribuţii directe şi indirecte, precum şi investiţie de capital, conform raportului grupului Vodafone „Taxation and our total economic contribution to public finances, 2015-2016”. Informaţiile pentru cel mai recent an financiar, care s-a încheiat la 31 martie 2017 (2016-2017), arată că Vodafone România a avut venituri din servicii de 707,2 milioane de euro, cu aproape 3% mai mari faţă de anul anterior.

Zvâcul românesc

Companiile cu capital privat românesc au avut afaceri de 571 de miliarde de lei în 2016, cu 4% mai mult decât în 2015, în timp ce companiile cu capital străin şi-au majorat afacerile cu 5% în 2016, până la 609 miliarde de lei, conform studiului „Capitalul privat românesc”, realizat de ZF împreună cu PIAROM, Patronatul Investitorilor Autohtoni din România. Conform studiului, 2016 a fost un an excepţional din punctul de vedere al profiturilor – deopotrivă pentru firmele străine, dar şi autohtone. Companiile din România au înregistrat profituri nete totale de 85 de miliarde de lei, cu 13% mai mult decât în anul anterior; mai mult, companiile private româneşti au o rată a profitabilităţii dublă faţă de cele cu capital străin. Astfel, companiile cu capital privat românesc au obţinut profituri nete de 45 de miliarde de lei în 2016 şi au raportat pierderi nete de 12 miliarde de lei.

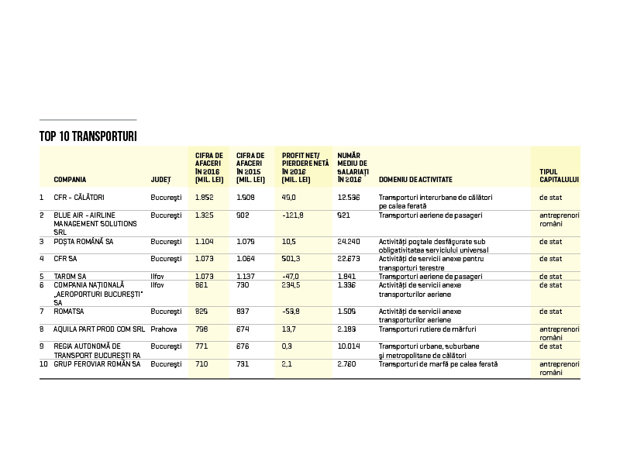

TRANSPORT

Companiile din sectorul de transport şi depozitare, care totalizează peste 53.000 de businessuri, şi-au crescut în perioada 2008-2006 cifra de afaceri cu 51%, până la peste 75 mld. lei (16,6 mld. euro), arată calculele ZF pe baza datelor de la Registrul Comerţului.

Sectorul este dominat de companii cu acţionariat de stat şi de cele cu capital privat autohton. Cea mai mare companie activă în acest sector este CFR Călători, principalul transportator de persoane pe căi ferate, care a avut în 2016 o cifră de afaceri de 1,8 mld. lei, în scădere cu aproape 3% faţă de anul precedent.

Compania şi-a crescut însă profitul net, ajungând la 49 de mil. lei. Operatorul de transport a avut în primele şase luni din 2017 (ultimele date disponibile) o cifră de afaceri de 931,8 mil. lei, în creştere cu 14% faţă de perioada similară de anul precedent.

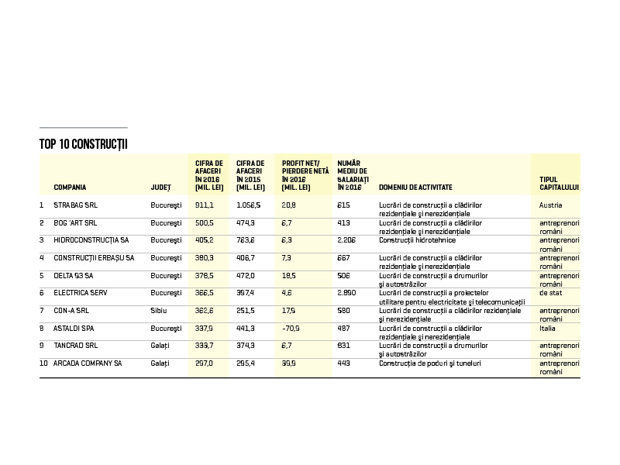

CONSTRUCŢII

Cea mai mare companie din acest sector a fost în 2016 Strabag SRL, societate cu acţionariat străin, care a avut o cifră de afaceri de 911 mil. lei, în scădere cu 13% faţă de anul precedent.

Cel mai mare declin al cifrei de afaceri l-a înregistrat anul trecut Hidroconstrucţia, care a avut un rulaj de 405 mil. lei, în scădere cu 47% faţă de anul precedent. Pe de altă parte, cea mai mare creştere a vânzărilor a raportat-o CON-A, care şi-a majorat businessul cu 44% faţă de anul 2015.

Şi din punctul de vedere al profitului net companiile din sectorul construcţiilor au fost pe o pantă ascendentă în 2016.

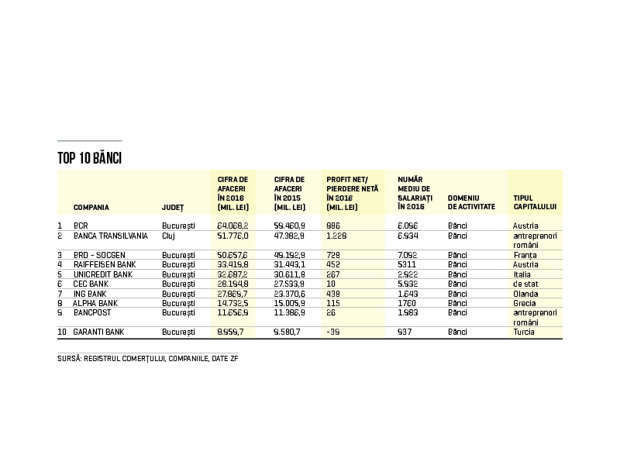

SISTEMUL BANCAR

Clasamentul sistemului bancar după active este condus de ani buni deja de BCR, parte a grupului austriac Erste, care deţinea în 2016 active în valoare de circa 64 mld. de lei, în creştere cu aproape 8% faţă de 2015, potrivit datelor de la Registrul Comeţului. Dimensiunea activelor îi asigură BCR o cotă de piaţă de peste 15%.

Podimul celor mai mari instituţii de credit după active este completat de Banca Transilvania, care a tras linie la finalul anului 2016 cu active de 51,8 mld. de lei, în creştere cu peste 9% faţă de 2015, un ritm de trei ori mai rapid decât al BRD SocGen, principalul competitor al băncii de la Cluj. 2016 este de altfel unul istoric pentru banca pusă pe picioare de Horia Ciorcilă, fiind primul care găseşte Banca Transilvania înaintea rivalilor de la BRD SocGen. Ascensiunea băncii de la Cluj este în bună măsură rezultatul strategiei de creştere anorganică, banca fiind unul dintre cei mai importanţi actori în fuziuni şi achiziţii din piaţa locală.

În 2014, Banca Transilvania a cumpărat Volksbank într-una dintre cele mai mari tranzacţii de preluare de pe piaţa bancară românească, pentru ca în 2017 să semneze achiziţia Bancpost, cea mai valoroasă bancă la vânzare la momentul respectiv şi numărul nouă din sistemul bancar, cu o cotă de piaţă de circa 3%.

După BCR, Banca Transilvania şi BRD SocGen în clasament urmează Raiffeisen şi UniCredit, ambele raportând un avans de peste 6% al bilanţului, ceea ce în termeni nominali înseamnă active de peste 33 mld. de lei pentru Raiffeisen şi peste 32 mld. de lei pentru UniCredit Bank.

Afacerile străine domină sectoarele industriale care contribuie la exporturile României (ţiţei, automobile, maşini şi utilaje, metalurgie şi telecomunicaţii), afacerile româneşti deţinând supremaţia în construcţii, turism, industria alimentară, observă şi Daniel Stăncescu, CEO al AdePlast. „Să nu uităm că multinaţionalele au pătruns în România prin privatizare, investiţiile greenfield au fost mai reduse ca substanţă. Se adaugă, în plus, evident, o lipsă de tradiţie, maturitate şi competenţe ale antreprenorilor români. Un exemplu clar: de câţi antreprenori români care au fost cumpărători în tranzacţii de fuziuni şi achiziţii aţi auzit? De câte multinaţionale cu baze în România? Putem continua cu absenţa unei strategii coerente din partea statului care ar fi putut – şi ar trebui – să constituie un motor al dezvoltării afacerilor româneşti şi al capacitaţii sporite de obţinere a valorii adăugate. Tot în spatele guvernanţilor trebuie să punem, dincolo de lipsa capitalului necesar, nenumăratele piedici în atragerea lui sau protejarea concurenţei corecte”, declară şi Daniel Stăncescu.

Ce ar trebui făcut pentru găsirea şi construirea unui model pentru stimularea capitalului autohton? CEO-ul AdePlast spune că în contextul prezent, al globalizării, stimularea capitalului autohton nu ar trebui să excludă internaţionalizarea afacerilor româneşti prin cele mai potrivite forme.

„Asta se poate face prin alianţe strategice cu firme străine, redefinirea misiunilor companiilor româneşti, a pieţelor posibile pe care pot acţiona în condiţii de maximă rentabilitate, managementul performant la care se poate ajunge prin programe cu adevărat valoroase de calificări. Utilitatea acestui model ar fi fără doar şi poate extremă pentru că fără firme autohtone puternice şi competitive, toate pieţele românesti (şi cele care încă «au scăpat») vor fi inundate de bunuri şi servicii oferite de afacerile străine, cu sau fără protecţionismul statului”, punctează CEO-ul Adeplast, companie care a înregistrat anul trecut o cifră de afaceri de 92 milioane euro, în creştere cu 20% faţă de 2016; profitul a crescut cu 15%, iar personalul a ajuns la 365 de angajaţi.

AdePlast a realizat investiţii totale de 22 de milioane de euro, având în acest moment patru platforme industriale pentru producţia de materiale de construcţii.

În aprilie va intra în funcţiune fabrica de polistiren expandat din cadrul platformei industriale de la Işalniţa.

„Vom ajunge astfel la capacităţi de productie de 3,3 milioane metri cubi de polistiren (EPS). În luna august, vom inaugura fabrica de mortare uscate şi adezivi de pe această platformă”, spune Daniel Stăncescu.

„Există trei mari surse de finanţare a dezvoltării unei economii în Europa: bugetul de stat, fondurile europene şi capitalul privat. In condiţiile în care bugetul public alocat investiţiilor este în scădere în ultimii ani, iar absorbţia fondurilor europene rămâne o problemă, rolul jucat de capitalul privat va fi extrem de important”, conchide Eric Stab.

din moment ce spune ca „sunt necesare investitii si in educatie…” acest studiu e o mare abureala depsre binefacerile investitiilor straine