Cu mai mult de trei ani în urmă, observatorii Fed au fost surprinși, când nimeni altul decât fostul consilier special al lui Ben Bernanke, Andrew Levin, a spus că „o mulțime de oameni ar fi uimiți să știe” măsura în care Federal Reserve (Rezerva Federală) este deținută în mod privat, afirmând că Federația „ar trebui să fie o instituție în totalitate publică la fel ca orice altă bancă centrală”.

Dar este adevărat? Toate celelalte bănci centrale sunt „pe deplin publice”? Pentru răspuns, mergem la o postare recentă de pe blogul The BOE’s Banker Underground care analizează cine deține cu adevărat băncile centrale. Iată ce am găsit:

În întreaga lume, băncile centrale au o serie de structuri de proprietate diferite. La un capăt al spectrului sunt băncile centrale, precum Banca Angliei, care sunt deținute integral de sectorul public. La celălalt capăt se află băncile centrale, precum Banca d’Italia, ai căror acționari sunt entități din sectorul privat. Și există bănci centrale, precum Banca Japoniei, care se află între ele. Dar aceste diferențe contează?

În această postare pe blog, explorăm varietatea structurilor de proprietate ale băncii centrale, atât istoric, cât și global. De asemenea, sugerăm domenii pentru cercetări viitoare pe această temă.

Separarea proprietății și controlului băncii centrale

Proprietatea este un concept complex, un pachet de drepturi și responsabilități. În limbaj obișnuit, dacă spun că dețin o bicicletă, atunci asta presupune că dețin bicicleta și o pot folosi așa cum îmi doresc. Proprietatea implică control.

Cu toate acestea, așa cum au observat pentru prima dată Thorstein Veblen, Adolf Berle și Gardiner Means, controlul este uneori separat de proprietatea în corporațiile moderne. Proprietarii de corporații (acționari) sunt, de obicei, rezumați de la operațiunile lor cotidiene. În schimb, controlul resurselor corporative este în mod obișnuit exercitat de conducerea sa. Prin urmare, a spune că dețin acțiuni într-o corporație are o semnificație mult mai restrânsă decât atunci când spun că dețin o bicicletă. În cazul unei corporații, spun în principal că am un interes financiar pentru afacere, în special, că sunt un solicitant rezidual pentru profiturile corporației după ce toți ceilalți solicitanți, cum ar fi angajații, creditorii și guvernul (impozitele) au fost plătite.

Veblen, Berle și Means și-au dezvoltat ideile cu organizații din sectorul privat pentru profit. Cu toate acestea, distincția pe care au făcut-o între proprietate și control este aplicabilă surprinzător pentru majoritatea băncilor centrale moderne. Proprietarii băncilor centrale, în mare parte guvernele, sunt în mod obișnuit responsabili pentru efectuarea de numiri executive și primesc o parte din profiturile băncilor centrale. Controlul zilnic al băncii centrale este delegat în comitetele de conducere și politici ale băncii centrale.

În timp ce atât băncile centrale moderne, cât și corporațiile moderne sunt adesea caracterizate printr-o separare între proprietate și control, există diferențe cheie în obiectivele lor organizaționale. Scopul majorității corporațiilor din sectorul privat este urmărirea de profituri pentru acționari. În schimb, băncile centrale au, de regulă, mandate statutare bazate pe obiective la nivelul întregii economii – de ex. stabilitatea prețurilor, stabilitatea financiară și funcționarea pieței. Acest lucru este indiferent dacă băncile centrale sunt deținute în totalitate de către guvern sau, precum într-o mână de cazuri detaliate mai jos, reclamanții lor rezidenți sunt entități din sectorul privat.

În consecință, problema proprietății băncii centrale este considerată de majoritatea savanților de o importanță marginală. Cu toate acestea, problema proprietății băncii centrale este un subiect important de revizuit în momentul în care baza constituțională a băncilor centrale primește o atenție reînnoită (Goodhart și Lastra 2017; Tucker 2018). În ceea ce urmează, oferim un sondaj asupra diversității structurilor de proprietate ale băncilor centrale istoric și global.

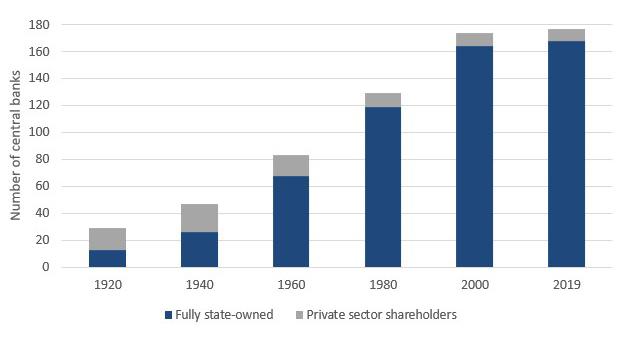

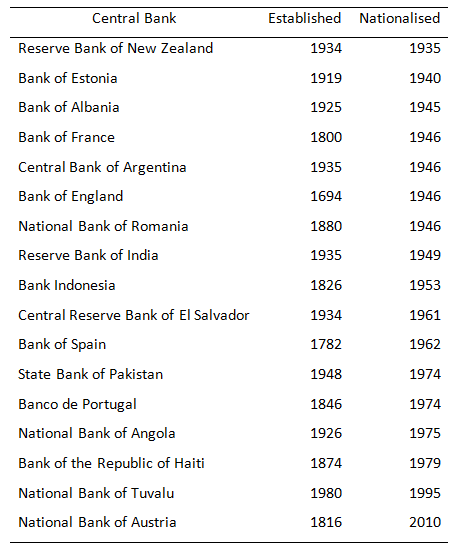

Naționalizarea băncilor centrale

La începutul secolului XX, a existat un amestec aproximativ egal de bănci centrale cu acționari din sectorul privat și din sectorul public (figura 1). Lucrul acesta s- a schimbat pe la mijlocul secolului. Unele bănci centrale înființate, precum Banca Angliei, au fost naționalizate (figura 2). În același timp, aproape toate băncile centrale create în state post-coloniale au fost înființate integral de stat. Până la sfârșitul secolului, au rămas doar o mână de bănci centrale cu acționari din sectorul privat.

Figura1. Modelul de proprietate al băncilor centrale la nivel mondial în timp, 1900 până în prezent

Figura 2: Lista băncilor centrale naționalizate la nivel global, în ordinea anului naționalizat

sursa: site-urile băncilor centrale

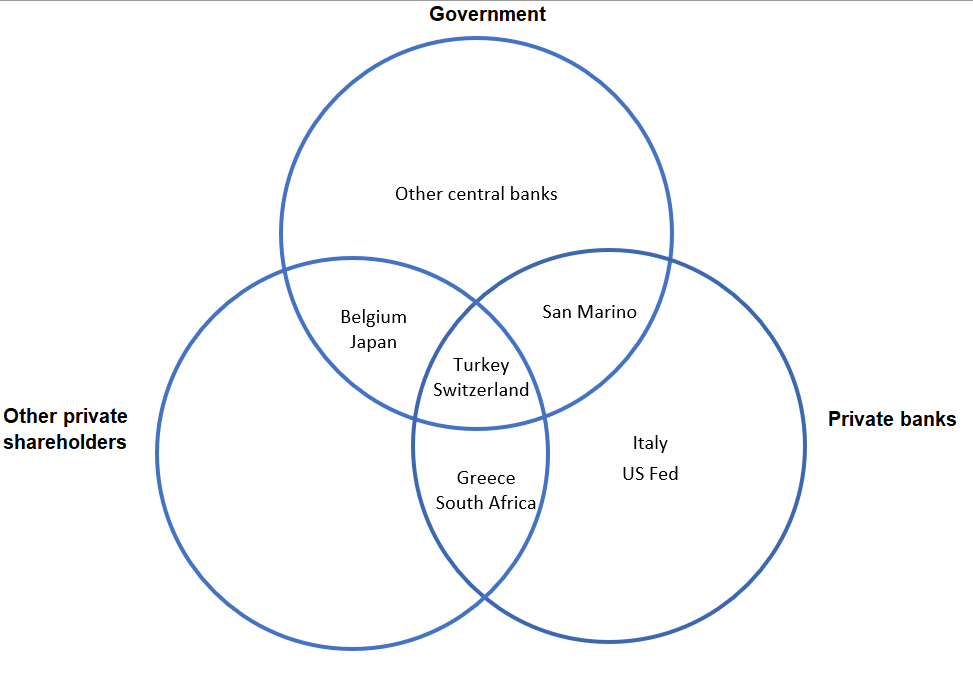

Deși predomină acum băncile centrale de stat, unele bănci centrale au încă forme de acționare în sectorul privat. Acestea includ băncile centrale din Statele Unite, Japonia și Elveția. Figura 3 clasifică aceste bănci centrale în funcție de faptul dacă sunt deținute de guvern, de băncile din sectorul privat, de alți acționari din sectorul privat sau de o combinație a acestora. „Alți acționari din sectorul privat” înseamnă persoane fizice și / sau instituții din sectorul privat nebancar. Banca Centrală Europeană (BCE) reprezintă un al patrulea model de proprietate care nu este capturat în mod adecvat de figura 3, așa cum este stabilit prin tratat între statele membre ale UE. Pe lângă BCE, alte bănci centrale supranaționale includ Banca Centrală a Caraibelor de Est, Banca Statelor din Africa Centrală și Banca Centrală a Statelor din Africa de Vest.

Figura 3: Clasificarea băncilor centrale în funcție de proprietate

Sursa: Bazat pe de Kock (1965), Rossouw (2018) și informații de pe site-urile web ale băncilor centrale

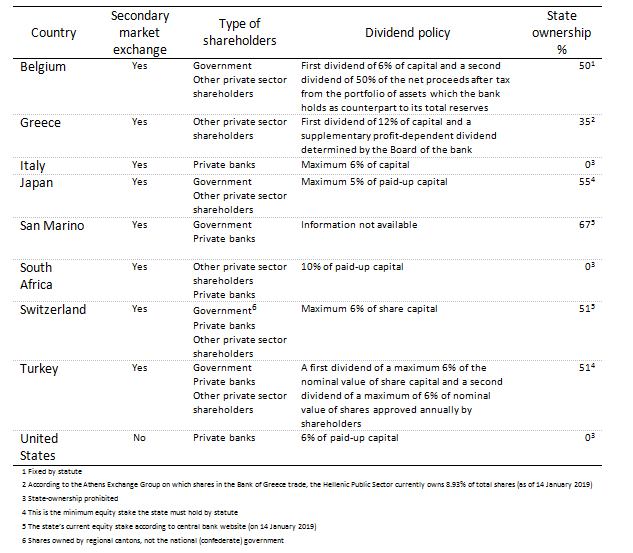

Figura 4 oferă informații mai detaliate despre băncile centrale care nu sunt pe deplin deținute de guverne. Modelele de proprietate variază considerabil între aceste nouă bănci centrale. Deși băncile centrale ale Japoniei, San Marino și Turcia au unii acționari din sectorul privat, acționarul majoritar este în continuare de stat. În Belgia și Elveția, aproximativ jumătate din acțiuni sunt deținute de guvern. Spre deosebire, guvernele americane, italiene și sud-africane nu au o participație oficială la nivelul băncilor centrale. Banca Greciei prezintă un model mai mixt, deși este de remarcat faptul că, împreună cu băncile centrale belgiene și italiene, sunt membre ale Eurosistemului.

Figura 4: Detalii instituționale privind băncile centrale care nu sunt pe deplin deținute de guverne

| Țară | Schimb secundar de piață | Tip de acționari | Politica de dividende | Proprietatea statului % |

| Belgia | Da | Guvern Alți acționari din sectorul privat

| Prima dividend de 6% din capital și un al doilea dividend de 50% din veniturile nete după impozitul din portofoliul de active pe care banca îl deține ca contrapartid la rezervele sale totale | 50 |

| Grecia | Da | Alți acționari din sectorul privat | Primul dividend de 12% din capital și un dividend suplimentar de profit determinat de Consiliul Băncii | 35 |

| Italia | Da | Bănci private | Maximum 6% din capital | 0 |

| Japonia | Da | Guvern Alți acționari din sectorul privat | Maxiumum de 5% din capitalul plătit | 55 |

| San Marino | Da | Guvern Bănci private | Informații neaccesibile | 67 |

| Africa de Sud | Da | Alți acționari din sectorul privat Bănci private | 10% din capitalul plătit | 0 |

| Elveția | Da | Guvern Alti acționari din sectorul privat Bănci private | Maximum 6 % din capitalul social | 51 |

| Turcia | Da | Guvern Alti acționari din sectorul privat Bănci private | Prim dividend de maximum 6% din o valoare nominală a capitalului social și un al doilea dividend de maximum 6% dintr-un nominal de acțiuni aprobat anual de acționari | 51 |

| Statele Unite ale Americi | Nu | Bănci private | 6% din capitalul plătit | 0 |

Sursa: site-urile băncilor centrale

Figura 4 arată, de asemenea, eterogenitatea dintre aceste bănci centrale în modul în care își remunerează acționarii din sectorul privat. În unele cazuri, cum ar fi Rezerva Federală a SUA, suma plătită acționarilor este stabilită astfel încât dividendul seamănă îndeaproape cu plata cuponului pe o obligațiune. În alte cazuri, ca și în Turcia, remunerația este variabilă și discreționară, deși chiar și aici este limitată. Un document recent constată că băncile centrale cu acționari din sectorul privat nu diferă de băncile centrale cu doar acționari din sectorul public, fie în rentabilitatea lor, nici în ponderea profiturilor pe care le distribuie acționarilor.

O agendă de cercetare orientată spre viitor

Acest blog a oferit o informație despre proprietatea băncii centrale. Ocazional, unii oameni susțin că băncile centrale ar trebui privatizate integral, cele mai mari bănci din sectorul privat jucând rolul creditorilor de ultimă soluție. În schimb, unii susțin că băncile centrale ar trebui să fie pe deplin naționalizate. Cu toate acestea, este posibil ca proprietatea băncii centrale să nu conteze. În schimb, factorii cruciali pot fi alte aspecte ale guvernării lor, în special declarațiile misiunii. Astăzi, toate băncile centrale, indiferent dacă sunt deținute integral de guvern sau cu acțiuni deținute de entități din sectorul privat, au mandate bazate pe rezultate la scară largă a economiei. O bancă centrală cu adevărat privată, fără garanții implicite sau explicite ale guvernului și care a urmărit în mod singular profituri pentru acționarii săi, s-ar comporta diferit față de băncile centrale actuale, care își asumă obiectivul de a fi promovarea bunului public.

Chiar și așa, considerăm că problema proprietății băncii centrale merită o investigație mai mare a savanților decât s-a întâmplat până în prezent. Încheiem sugerând două domenii pentru cercetările viitoare.

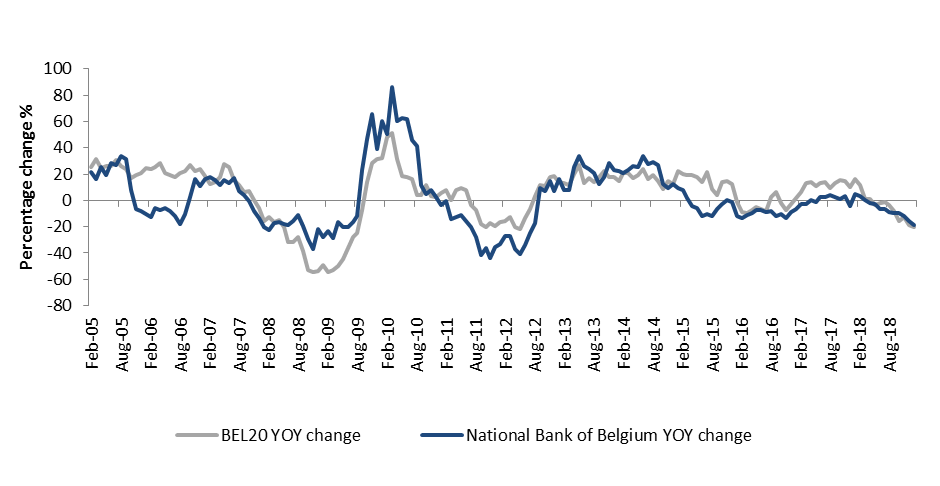

- Acțiunile băncilor centrale din Belgia, Grecia, Japonia și Elveția sunt tranzacționate public la burse. Ar fi interesant să înțelegem conținutul informațional transmis de aceste prețuri ale acțiunilor, în special, măsura în care prețurile acțiunilor acestor bănci centrale conduc sau retrag alte variabile macroeconomice, cum ar fi PIB-ul sau indicii mai largi ai pieței bursiere. De exemplu, figura 5 arată că prețul acțiunilor Băncii Naționale a Belgiei urmărește îndeaproape indicele de referință (BEL 20) al bursei Euronext Bruxelles la care tranzacționează.

Figura 5: Modificări de la an la an a valorii acțiunilor Băncii Naționale a Belgiei și a indicelui bursei BEL 20 (r = .706)

Sursa: Reuters

- În alte industrii, uneori se susține că dreptul de proprietate al sectorului privat sau proprietatea sectorului public demonstrează capacitatea unei organizații de a-și atinge obiectivele. Aceste argumente teoretice generale ar putea fi supuse controlului empiric în cazul specific al băncilor centrale. Deși diferite bănci centrale au obiective diferite, două dintre cele mai comune sunt promovarea stabilității monetare și financiare. Stabilitatea monetară poate fi definită ca inflație scăzută, în timp ce stabilitatea financiară poate fi definită prin absența crizelor financiare. Cercetătorii ar putea studia dacă există vreo corelație între structura de proprietate a băncii centrale și aceste rezultate macroeconomice. De exemplu, figura 6 prezintă numărul de ani în care țările OCDE și G20 au cunoscut crize financiare între 1970 și 2017. Țările sunt împărțite între cele cu bănci centrale cu capital integral de stat și cele care au bănci centrale cu o formă de acționare în sectorul privat.Valoarea mediană (8 ani într-o criză financiară) este aceeași pentru ambele țări cu bănci centrale deținute integral de stat, precum și pentru cele care au bănci centrale cu o formă de acționare în sectorul privat în această perioadă. Prin urmare, nu există o asociere clară între stabilitatea financiară și structura de proprietate a băncii centrale, deși am dori să vedem o muncă empirică mai profundă pentru a trage concluzii mai ferme.

Figura 6: Numărul de ani între 1970 și 2017, în care țările OCDE și G20 au cunoscut o criză financiară, așa cum este definit de sursele de mai jos, împărțite după tipul de proprietate al băncii centrale

Sursa: Harvard Business School și Laeven și Valencia (2018), completate de Ueda (1998), Barandiarán și Hernández (1999), Sgard (2012) și Lo Duca et al. (2017)

Notă: Datele includ toate băncile centrale cu acționari din sectorul privat la nivel global, cu excepția San Marino. Arabia Saudită (o țară G20) este exclusă din analiză, deoarece nu a fost disponibilă nicio informație. Banca centrală austriacă este clasificată ca o bancă centrală cu acționari din sectorul privat până în 2009, după care este clasificată o bancă centrală publică, deoarece a fost naționalizată.

Reclame

Ne străduim să menținem viu acest site și să vă punem la dispoziție informații care să facă lumină în provocările pe care le trăim. Activitatea independentă a OrtodoxINFO funcționează strict cu ajutorul cititorilor, din acest motiv vă cerem acum ajutorul. Ne puteți sprijini printr-o donație bancară sau prin PayPal, completând formularul de mai jos.

Mulțumim celor care ne-au ajutat până acum!